Что ждет золото в 2014 году?Что ждет золото в 2014 году? Что ожидать держателям акций золотодобывающих компаний? Почитайте прогнозы от Йони Якобса, главного стратега из Chart Prophet Capital. Его прогнозы по золоту имеют свойство сбываться.

Вам, несомненно, уже доводилось слышать выражение «Рано или поздно все хорошее заканчивается». Однако первоначально эти слова, автором которых является Джефри Чосер, имели более широкое значение. Он говорил, что заканчивается все. И хорошее, и плохое.

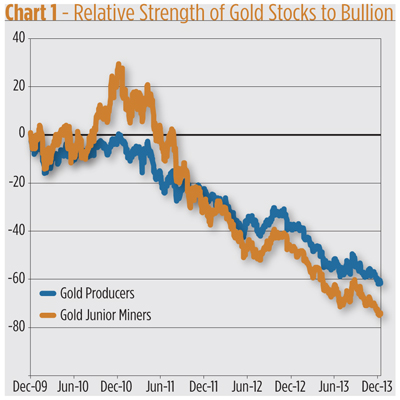

Это должно подбодрить поклонников акций золотодобывающих компаний. Одному Богу известно, насколько они нуждаются в утешении. Рыночная стоимость акций мировых компаний-производителей золота упала в два раза, по сравнению со стоимостью слитков, то есть на 54% против 27%, за последние 12 месяцев. Все изменится к лучшему. Когда-нибудь.

И этот момент наступил, если верить Поле Бьюджиа (Paula Bujia) , фондовому менеджеру по золоту и ценным металлам лондонской компании Schroders plc. В то же время она предостерегает, что обоснованность ее утверждения зависит и от настроений инвесторов в отношении покупки золотых слитков.

«Мы считаем, что главный катализатор – это уверенность инвесторов в том, цена на золото уже достигла своего дна», — говорит Бьюджиа. – «При условии стабильной цены на золото мы думаем, что показатели компаний-производителей золота могут улучшиться».

Сможет ли золото в слитках обрести устойчивую позицию после столь значительного падения цены в 2013 году?

Даже самые ярые противники золота считают это возможным. «Золото и золотодобытчики определенно могут сейчас совершить отскок после тех ужасных показателей», — считает Йони Якобс (Yoni Jacobs), исполнительный директор и директор по инвестициям компании Chart Prophet LLC. – «Золото может обрести поддержку на уровне $1,200 или $1,000.” (С другими прогнозами Якобса по золоту можно ознакомиться здесь, «Думаете цена на золото никогда не упадет?»).

Бьюджиа настроена оптимистичнее. Хотя компания «Schroders» не занимается публикацией официальных прогнозов по золоту, Бьюджиа ожидает, что средняя цена золотых слитков будет колебаться в районе от $1,400 до $1,600 в 2014 году c ростом на 14%, по сравнению с прошлым годом.

Инсайдеры отрасли, кажется, также благожелательно настроены по отношению к желтому металлу. В начале декабря число длинных позиций по долгосрочным финансовым обязательствам производителей и потребителей золота на рынке золота Comex превысило число коротких позиций (в том числе по фьючерсам и опционам) в первый раз с того момента, как был введен отдельный учет данных по золоту в 2006 году.

«Увеличение числа длинных позиций по сравнению с короткими вовсе не говорит о тренде» — говорит Якобс. – « но может служить еще одним подтверждающим индикатором в пользу того, что золото получит поддержку на этих уровнях».

Доводы в пользу акций золотодобывающих компаний

По мнению Бьюджиа, производители золота сократили расходы на производство и увеличили поток свободных денежных средств за последнее время. «Когда цены на золото снова начнут расти», — прогнозирует она, — «они окажутся в очень выигрышном положении за счет повышения маржи и более высоких дивидендов».

Однако далеко не все компании смогут подняться. Низкорентабельные золотодобывающие компании станут банкротами. «Рост рынка золота в течение 11 лет позволил появиться компаниям с низким уровнем активов, недостаточным для получения финансирования», — говорит она. – «Сейчас ситуация изменилась. Компании с сильными позициями будут развивать перспективные проекты, а те, у которых низкий уровень активов, исчезнут».

«Просто невозможно, чтобы в раздутой отрасли все компании смогли выжить», — говорит Якобс. – «Плохие новости еще не исчерпаны для добывающих компаний, за которыми последуют многочисленные банкротства и консолидация сектора».

Инвесторы в свою очередь, кажется, также сохраняют оптимистичные настроения. Резкое снижение цен золотодобывающими компаниями привлекло покупателей. За последний год торгуемый индексный фонд Market Vectors Gold Miners (название в электронной торговой системе Нью-йоркской фондовой биржи «GDX»), коррелирующий с работой трех десятков мировых производителей, удвоил базисные активы, получив 3 миллиарда долларов новых инвестиций, а компания, занимающаяся слитками, SPDR Gold Shares Trust (название в электронной торговой системе Нью-йоркской фондовой биржи «GLD») потеряла 25 миллиардов долларов или половину своих активов.

Несмотря на падение цен на золотые слитки, по-прежнему сохраняется спрос на акции компаний, занимающихся золотодобычей. И это, по словам Бьюджиа, является основанием в пользу роста акций золотодобывающих компаний. У нее есть небольшой список компаний, прибыльность по акциям которых может опередить рост цены на золото в этом году. Этот список включает такие золотодобывающие компании, как Randgold Resources Ltd. (Nasdaq: GOLD) и Yamana Gold, Inc. (NYSE: AUY), обе из которых, по ее оценкам, являются производителями с низкими затратами. В «очень дешевой» ценовой категории Бьюджиа нравятся такие компании, как Kinross Gold Corp. (NYSE: KGC) и Barrick Gold Corp. (NYSE: ABX).

Производственные мощности и участки компании «Yamana», главный офис которой расположен в Канаде, находятся в Бразилии, Аргентине, Чили, Мексике и Колумбии. Компания «Randgold» занимается поиском и разработкой месторождений золота в регионах Африки, расположенных к югу от Сахары, а компания «Barrick» управляет производством на своих северо- , южноамериканских, австралийских и африканских предприятиях из главного офиса в Торонто. Производственные мощности компании «Kinross», главный офис которой также находится в Торонто, расположены в Северной и Южной Америке, Российской Федерации и Африке.

Якобс настроен намного пессимистичнее в отношении этих золотодобывающих компаний. «Даже после огромного падения их акций, соотношение их цен к прибыли все еще остается на высоком уровне», — говорит он. «Коэффициент цена/прибыль компании «Yamana» за прошедший год составил 21.2. Ее коэффициент цена/прибыль на будущий финансовый год — 17. После такого огромного падения, принимая во внимание тот факт, что прибыль в будущем не будет такой мощной, как это было раньше, коэффициент цена/прибыль должен быть значительно ниже, чтобы стать привлекательным. Коэффициент цена/прибыль компании «Rangold » за прошедший год — 18.7, а соотношение цены/объема продаж — 4.5. Фактическое значение коэффициента ближе к 1».

Якобс особенно обеспокоен уровнем долговых обязательств. «Объем долговых обязательств компании «Yamana» составляет $1.1 миллиарда, из которых только $232 миллиона приходится на денежные средства. Компания «Barrick» имеет огромный долг в объеме $15.4 миллиарда, который почти равен уровню ее полной рыночной капитализации, из которых на долю денежных средств приходится всего $2.3 миллиарда», — говорит он.

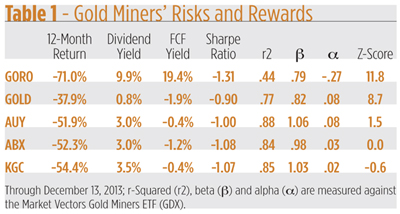

Кроме того, эти компании с трудом могут позволить себе выплату дивидендов. «Компания «Kinross», — говорит Якобс, — «имеет отрицательный уровень прибыли и долговые обязательства в два раза выше объема денежных средств, но при этом все еще намеревается выплатить дивиденды на уровне 3.4%. Выполнимо ли это?» Финансирование выплат дивидендов осуществляется за счет потока свободных денежных средств или денежных средств, которые компания получает после выплаты, причитающейся на обслуживание базовых активов. Свободные денежные средства также используются для новых приобретений и погашения долга.

Если шкала Бьюджиа свободных денежных средств позволяет включить в список любую восстанавливающуюся золотодобывающую компанию, тогда в нем должна быть компания Gold Resource Corp. (NYSE MKT: GORO). Компания с главным офисом в Колорадо занимается разработкой золотых месторождений и производством в Мексике. За последние 12 месяцев ее акции получили «хороший» удар, потеряв почти 3/4 своей рыночной стоимости, и теперь манят коэффициентом свободного денежного потока на уровне 19.4%.

Если разделить свободный поток денежных средств, приходящийся на акцию компании, на текущую цену акции, то получаем коэффициент свободного денежного потока. Опытные инвесторы часто оценивают компанию именно по коэффициенту свободного денежного потока, а не по коэффициенту прибыли. Ни одна из компаний в коротком списке Бьюджиа не может похвастаться положительным коэффициентом свободных денежных средств за последнее время, что, кажется, подтверждает грустный прогноз Якобса.

Кроме того, вот что еще говорит Якобс о невзгодах золотодобывающих компаний: « Мы должны помнить о причинах ухудшения положения этих компаний и о том, что ситуация может усугубиться. Золотодобывающие компании просто перестали страховать себя от возможных потерь, когда цена на золото взлетела до своего исторического максимума, идя на огромный риск в самый неподходящий момент. Золотодобытчики оказались в ужасной финансовой ситуации практически без какой-либо перспективы роста».

Конкуренция, подогреваемая растущими ценами на рынке золота, привела к росту себестоимости золотодобычи, став еще одним фактором, из-за которого снизилась прибыль производителей.

«Мы уже столкнулись со снижением прибыли, недовольными держателями акций, растущей себестоимостью золотодобычи, забастовками рабочих и сменой руководства из-за падающих цен на золото и низких показателей», — говорит Якобс. — «Я не думаю, что слабые компании уже на самом деле ушли с рынка. Возможно, снижение себестоимости и отказ от неприбыльных проектов поможет некоторым золотодобывающим компаниям немного восстановиться, но их положение все еще может значительно ухудшиться, если цены на золото продолжат падать. Какие-то из них смогут это пережить, но в то же время многие обанкротятся».

Риск стать банкротом

Как же все-таки инвесторам, желающим иметь дело с желтым металлом, оценить риск банкротства производителя золота? К счастью, существует система показателей, которая позволяет сделать это. Много лет назад профессор Нью-йоркского университета Эдвард Альтман разработал формулу по расчету Z-значения для оценки финансовой силы компании. Z-значение по формуле Альтмана – это взвешенная сумма таких независимых переменных, как прибыль компании, рыночная стоимость активов и акций и других финансовых показателей. Значение ниже 1.8 указывает на высокую вероятность оказаться в суде по делам о банкротстве, в то время как компаниям со значением выше 3.0 вряд ли грозит такая перспектива.

В таблице 1 приводятся показатели за последние 12 месяцев пяти золотодобывающих компаний, упомянутых выше, наряду с Z-значением. Хотя в долларовом эквиваленте все эти показатели стали ниже, чем это было год назад, только одна из компаний — Gold Resources — действительно представляет интерес благодаря положительному коэффициенту потока свободных денежных средств. Но все же более важным фактором является Z-значение этой компании. Уровень 11.8 указывает на финансовую силу или, точнее, на отсутствие финансовой слабости. Инвесторы, использующие стратегию стоимости, скорее оценят выгоду инвестиций в Gold Resources, по сравнению с капиталовложениями в акции других компаний.

Следует отметить, что компания «Randgold» тоже смогла преодолеть порог риска банкротства с Z-значением 8.7, но в то же время у нее низкий коэффициент потока свободных денежных средств. Осторожность в отношении покупки акций этой компании будет не лишней.

Остальные — Yamana, Barrick и Kinross — ввиду низких Z-значений вполне могут стать кандидатами на реорганизацию или консолидацию. И от покупки акций этих компаний лучше воздержаться.

Источник: http://fxidea.com/akcii-zolotodobyvayushhix-kompanij-risk-stat-bankrotom.html

fxidea, опубликовал запись 1 десятилетие назад.

С момента публикации зафиксировано 766 просмотров.

Сейчас эту запись просматривает 1 незарегистрированный пользователь.

|

|